有基金逆势大手笔加仓 机构看好银行板块

2021-04-26 11:12:52 来源: 广州日报

基金一季报披露收官,基金的持股情况和仓位水平也浮出水面。数据显示,受市场调整拖累,基金在连续三季高额盈利之后,今年一季度亏损超过2100亿元,而去年四季度则是整体盈利8200亿元。备受关注的“抱团”情况,公募基金整体的持股集中度仍有所提升。贵州茅台继续“稳坐”公募基金第一大重仓股宝座,海康威视、药明康德新进基金前十大重仓股,中国平安、立讯精密则退出。行业配置上,主要增持了银行、制药、化纤、电子元器件、建材等。

有基金逆势大手笔加仓

随着基金一季报的披露,一些顶流基金经理在股票仓位上的举动备受关注。记者对比发现,基金经理一季度仓位调整分化。如兴全基金董承非对市场谨慎,其管理的兴全趋势投资混合一季度末的股票仓位股票占比从2020年末的78.66%下调至67.21%。鹏华基金王宗合管理规模最大的鹏华匠心精选基金则在一季度逆势大幅加仓,该基金三月底股票仓位高达94.60%,相比上季度80.75%的仓位高了13.85个百分点。

不过,整体看,基金股票仓位仍持续高位运行,也侧面反映此前市场猜测的公募基金“降仓抛售”的情况并没有出现。天相投顾数据显示,截至4月22日披露一季报的公募基金产品中,与去年四季度可比的全部基金产品的平均股票仓位从73.15%微降至72.50%,下降不到1个百分点;全部可比的股票型开放式基金一季度末的平均股票仓位为87.82%,去年四季度末为88.06%。

贵州茅台仍是第一大重仓股

一季报数据显示,公募基金整体的持股集中度还在提升。天相投顾数据显示,一季度末,全部可比的基金产品平均持股集中度是61.23%,去年四季度末这一数据为59.37%。具体到个股,据天相投顾统计,截至一季度末,纳入统计的3544只积极投资偏股型基金的前十大重仓股分别为:贵州茅台、五粮液、海康威视、中国中免、宁德时代、泸州老窖、迈瑞医疗、药明康德、美的集团、隆基股份。其中,白酒股占据了三席,贵州茅台继续“稳坐”公募基金第一大重仓股宝座,持仓市值达到1405亿元,较去年四季度末持仓市值增加了153.94亿元。此外,海康威视、药明康德在一季度新进基金前十大重仓股。相比之下,中国平安、立讯精密则在一季度退出公募基金前十大重仓股。

在行业分布上,中泰证券分析师王仕进指出,一季度偏股型基金主要加仓的方向是银行、制药、化纤、电子元器件、建材等,主要减仓的方向是保险、半导体、软件、电工电网等。一季度加仓最多的个股是海康威视、招商银行、贵州茅台、五粮液和平安银行等;实际减仓最多的个股是中国平安、立讯精密、美的集团、通威股份、顺丰控股、三一重工和隆基股份等。

对于后市,“公募一哥”易方达张坤认为,判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。

农银汇理明星基金经理赵诣认为,随着机构重仓的龙头企业持续下跌,风险也得到一定程度的释放,叠加中小市值公司的上涨,估值的剪刀差也得到收敛,后续更多的是选择性价比匹配的好公司,而不是以是否抱团为参考依据。整体上,赵诣更加关注有“增量”的方向,一个是技术进步带来需求提升的方向,包括新能源和5G应用;另外一个是国产替代、补短板的方向,尤其是以航空发动机、半导体为主的高端制造业。

平安、招商、宁波一季报:

业绩均实现“两位数”增长

继平安银行之后,招商银行、宁波银行一季度成绩单也陆续出炉。从目前已披露一季报的三家A股上市银行看,营业收入、净利润均实现“两位数”增长,不良贷款率环比持平甚至下降,拨备覆盖率则继续提高。

盈利增速预计环比回升

根据招商银行披露的一季报数据显示,一季度营收增长10.6%至847.5亿元,实现归属于股东的净利润320亿元,同比增长15.2%。资产质量方面,截至3月末招行不良贷款率为1.02%,较年初下降0.05个百分点,关注类贷款连续多个季度保持“双降”。同时,该行拨备覆盖率升至近440%。

同期,宁波银行也披露了2021年一季度经营业绩。2021年第一季度营收132.26亿元,同比增长21.80%;归属于上市公司股东的净利润47.35亿元,同比增长18.32%。资产质量方面,截至3月末宁波银行不良贷款率为0.79%,与年初持平。拨备覆盖率升至508.57%,较年初增加了约3个百分点。

早前,平安银行在4月21日披露了一季报显示,该行一季度实现净利润101.32亿元,同比增长18.5%;实现营收417.88亿元,同比增长10.2%。资产质量有所好转,截至3月末,该行不良贷款率1.10%,较上年末下降0.08个百分点;拨备覆盖率为245.16%,较年初增加了43.76个百分点。

光大证券金融业首席分析师王一峰预计,总体来看,一季度上市银行盈利增速环比回升。按照环比提升3~4个百分点大致推演,则大型银行盈利增速可能在5%附近;股份制银行整体盈利增速向好,但由于各家银行营收、存量风险处置、拨备回补能力等差异,预计将呈现分化态势。在资产质量方面,王一峰预计,2021年一季度银行业新提拨备4399亿元,银行业拨备覆盖率环比上年末提升1.5个百分点至183.8%,拨贷比为3.5%环比持平。

机构看好银行板块

随着招行、宁波银行一季度业绩报出炉,银行股能否迎来新一波行情备受期待。4月21日,在平安银行一季报的催化下,银行板块发力拉升。

进入2021年以来,银行股成为二级市场宠儿,备受资金青睐。北向资金一季度对招行、平安银行的净增持规模都在2亿股以上,增持宁波银行的规模也超过4500万股。截至3月末,北向资金在招行、平安银行、宁波银行的持股占比分别达5.06%、10.86%和4.22%。东吴证券研报数据显示,从公募基金持仓市值占比环比变动看,银行位列今年一季度公募加仓前五行业之首。Wind数据显示,年初至今,银行指数大涨8.8%,位居申万28个行业涨幅榜第三。(林晓丽)

热点推荐

-

中国人民银行:2019年发行各类债券45.3万亿

-

2019年泸州银行净利润首现负增长 制造业不良率翻19倍

-

已筹备回A五年!徽商银行2019年营收净利增速放缓 旗下一支行成被执行人

-

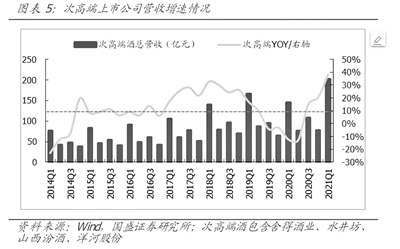

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

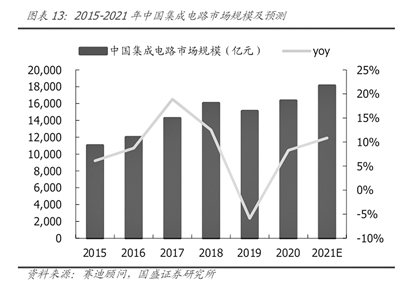

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

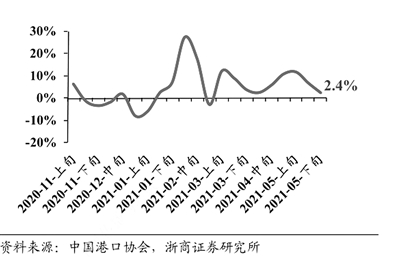

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

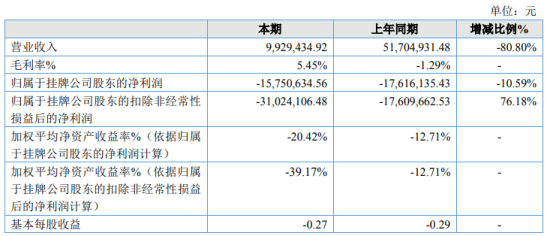

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

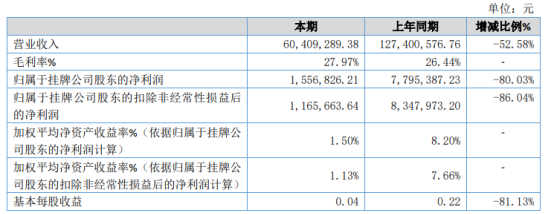

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

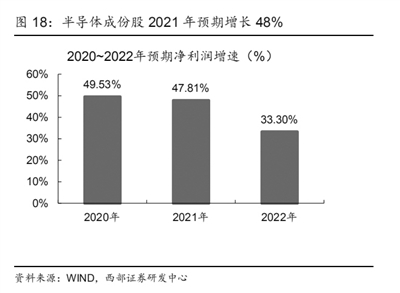

半导体厂商一季度业绩向好 国产替代进程有望加速

-

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

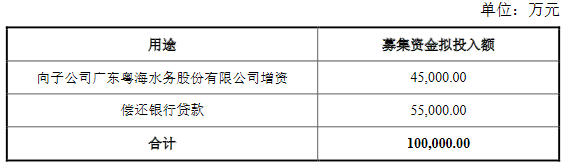

广东粤海控股成功发行10亿元公司债券 发行期限3年