信托保障基金公司催债 安信信托真舍得“割肉”?

2020-09-10 09:41:54 来源: 21世纪经济报道

9月7日,安信信托发布公告称,其被信托保障基金公司起诉,请求法院准许拍卖、变卖安信信托质押持有的大童保险销售32.98%股权,用以偿还所欠信托保障基金公司的14.9亿元。

对此,9月9日,大童保险销售回复21世纪经济报道记者称,“安信信托是大童的财务投资人,其自持有大童股份后,始终未参与公司经营和战略决策。现其持有大童股权的处置方案,与大童没有直接关系,也不会对大童的发展造成影响。”

信托保障基金公司催债

信托保障基金公司为何亲自上阵?

根据安信信托公告,2019年4月29日、2019年5月28日、2019年5月31日,信托保障基金与安信信托分别签订了三份《流动性支持协议》,为担保《流动性支持协议》项下债权的实现。双方于 2019年5月28日签订《最高额质押合同》,约定安信信托以持有的大童保险销售服务有限公司35%股权提供最高额质押担保,范围为主合同项下申请人对被申请人享受的全部债权,质押股权担保的最高债权额为20亿元。

然而,上述合同履行过程中,安信信托未能按期、足额向信托保障基金公司偿还资金占用费,且流动性支持资金到期后,也未偿还流动性支持资金本金,已构成违约。

为此,信托保障基金公司请求依法裁决准许拍卖、变卖被申请人安信信托质押的其持有的大童保险销售服务有限公司32.98%股权,将所得拍卖、变卖价款优先清偿安信信托欠付申请人信保基金公司的流动性支持资金本金及相应的资金占用费、违约金(截至2020年8月20日,暂计算上述债权金额合计为14.9亿元)。

近年来,由于部分信托项目未能按期兑付引发诉讼事项,安信信托深陷债务危机。今年上半年,安信信托营业总收入7225.36万元,同比下降84%;归属于上市公司股东的净利润-28.56亿元,同比下降24776.57%;净资产47.74亿元,同比下降37.43%。

安信信托表示,案件尚在审理中,目前暂无法判断相关诉讼对公司本期利润或期后利润的影响,公司将根据相关诉讼的进展情况及时履行信息披露义务。本次诉讼事项产生的诉讼费用、律师费用、违约金等将可能减少公司当期经营利润。

安信信托真舍得“割肉”?

事实上,大童保险销售是安信信托一笔看上去颇为划算的投资。

公开数据显示,2017年-2019年,通过投资大童保险销售,安信信托分别实现了0.64亿元、0.83亿元、0.64亿元的投资收益。

普华永道发布的《中国保险中介行业发展趋势白皮书》显示,我国保险中介行业发展按时间维度可划分为三个阶段。其中,专业保险中介机构的产生与崛起,从中立和客观的角度为客户提供保险营销服务和风险管理建议,并在“产销分离”趋势下加速发展的2.0时代,代表企业有泛华、大童、明亚、江泰等。

而在慧择保险经纪上市后,也有对大童保险销售上市时间的猜测 。一位保险业人士认为,随着慧择保险经纪的成功上市,保险中介行业会受到更多投资人的关注,迎来融资、上市的窗口期。

大童保险销售董事长蒋铭曾在接受21世纪经济报道记者采访时表示,“我们研究了全球三家顶级的保险中介,它们无一例外的标签是专业咨询、风险管理和理赔协同。这些保险中介是专业服务的输出者,而不是保险商品的输出者。中国目前是全球最好的保险市场,在这个基础上,必须要转变保险中介的价值创造方式。”

如此看来,安信信托是否果真会如其公告般“割肉”大童保险,值得拭目以待。

(作者:李致鸿 编辑:李伊琳)

热点推荐

-

复牌首日跌停 安信信托谋划重组方案救场

-

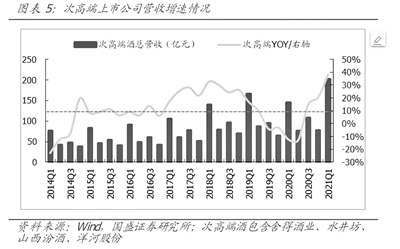

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

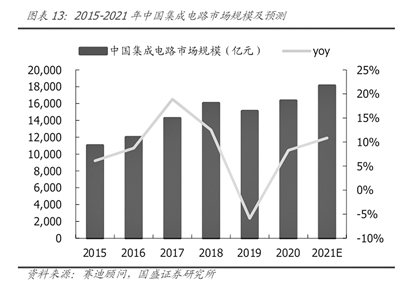

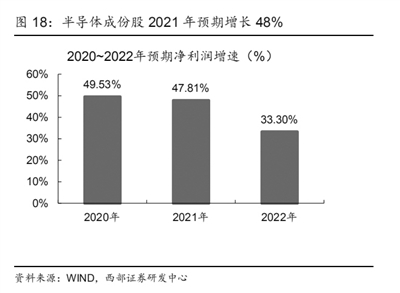

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

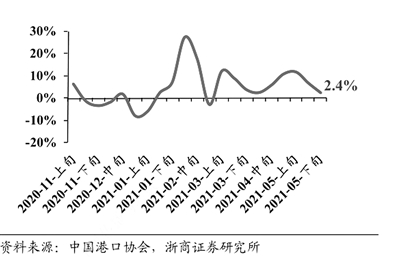

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

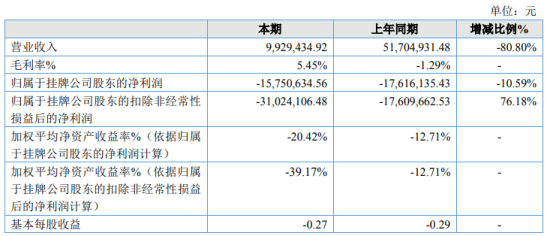

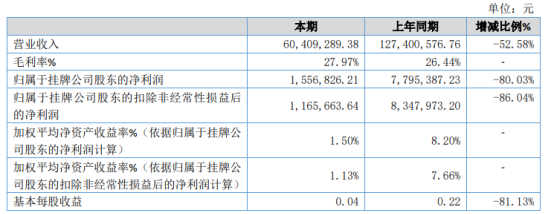

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

半导体厂商一季度业绩向好 国产替代进程有望加速

-

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

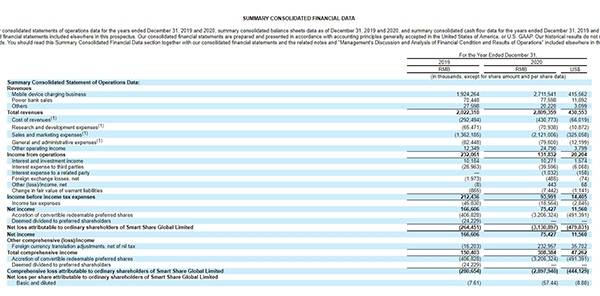

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

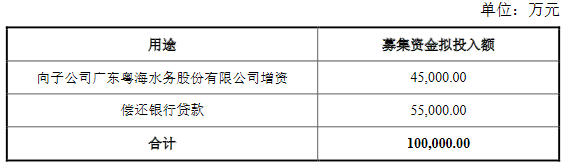

广东粤海控股成功发行10亿元公司债券 发行期限3年