威迈斯“奔A”步子迈得有点野 募投项目产能消化存疑

2020-08-12 11:18:30 来源: 金融投资报

随着全球新能源汽车技术的发展,产业链上的不少企业走上资本化道路,登陆A股市场成为诸多企业的选择。8月13日,就有一家主营车载电源等产品的企业——深圳威迈斯新能源股份有限公司(简称:威迈斯)上会,拟发行不超过4045万股,投向龙岗宝龙新能源汽车电源产业基地建设和芜湖新能源汽车电源产品生产基地建设项目,加码新能源汽车车载电池。但金融投资报记者注意到,威迈斯快速发展背后,存在毛利率下降、客户集中度持续上升、募投项目产能消化等问题。

现金流净额低于净利

公开资料显示,威迈斯是一家专业从事电力电子产品研发、生产、销售和技术服务的高新技企业,主要产品是开关电源,包括车载电源、通信电源、电梯电源等多类应用领域的产品。

从威迈斯营收来看,数据持续增长,比较好看。2016-2018年、2019年1-9月,分别实现营业收入2.57亿元、4.25亿元、6.16亿元和5.70亿元。但与此同时,公司净利润波动较大,分别为2434.67万元、1635.34 万 元 、 6852.26 万 元 和5744.29万元。而在净利润剧烈波动的同时,经营活动产生的现金流量净额也在大幅波动,且持续低于净利润。招股书显示,2016-2018年、2019年1-9月,公司经营活动产生的现金流量净额分别为1345.09万元、421.79万元、3065.09万元和-3021.30万元。

对于经营活动产生的现金流量净额波动的问题,公司解释称,主要是由于业务快速发展,应收账款和存货规模增长,销售回款与采购付款具有不同信用期,部分客户的回款信用期延长。不过,公司也深知风险,特别提示了风险。

客户集中度持续上升

事实上,威迈斯业绩持续上升,主要还是靠大客户的订单增长,且公司客户集中度越来越高。

招股书披露,2016-2018年、2019年1-9月,公司向前五大客户销售收入分别为1.71亿元、2.81亿元、4.87亿元和4.33亿元,占营业收 入 的 比 例 分 别 为 66.66% 、66.05%、79.03%和75.84%。

公司披露,前五大客户包括上汽集团、奇瑞汽车、长安汽车、日立楼宇技术(广州)有限公司、吉利汽车、华为技术有限公司等,以汽车厂商为主。对此,公司解释称,主要原因是国内新能源汽车行业的快速发展,公司对下游整车厂客户上汽集团、奇瑞汽车、吉利汽车、长安汽车大批量销售的车载电源持续增长。

不过,靠行业增长带动威迈斯发展的模式可能要在今年终结了。大搜车智云发布的《2020年上半年乘用车市场报告》数据显示,今年上半年新能源车销 29.5万台,同比下降47.7%,新能源汽车销量已出现同比连续12个月的下滑。以头部企业比亚迪为例,今年1-7月,其累计销售新能源汽车75777辆,同比减少53.29%。头部企业如此,产业链上的威迈斯大概率将受影响。

募投项目产能消化存疑

尽管订单在增长,但威迈斯的毛利率却在下降。2016-2018年、2019年1-9月,公司主营业务毛利率分别为28.43%、26.99%、29.41%和27.29%。

分产品看,毛利率下降趋势也很明显。2016-2018年、2019年1-9月 , 车 载 电 源 毛 利 率 分 别 为33.75% 、 30.30% 、 32.74% 、28.94%;通信电源毛利率分别为17.12% 、 18.47% 、 13.14% 、9.08%;电梯电源毛利率分别为35.69% 、 33.10% 、 32.89% 、25.69%。

即便与同行相比,威迈斯毛利率也低于同行,且变动趋势与同行并 不 一 致 。 招 股 书 披 露 ,2016-2018年、2019年1-9月,欣锐科技的毛利率分别为44.56%、38.68%、26.74%和17.67%;英搏尔毛利率分别为 28.40%、31.86%、23.98%、10.29%;麦格米特毛利率分别为34.69%、32.59%、35.73%、24.18%;通合科技毛利率分别为32.67% 、 27.13% 、 33.03% 、26.97%。行业毛利率均值分别为35.08% 、 32.57% 、 29.88% 和19.78%。

事实上,在近几年快速发展之后,威迈斯的步子迈得“有点野”,募投项目新增产能消化存疑。

招股书中,公司称龙岗宝龙新能源汽车电源产业基地建设项目建设期为18个月,项目达产后预计每年可生产18万台车载电源产品;而芜湖新能源汽车电源产品生产基地建设项目建设期也为18个月,项目达产后预计每年可生产36万台车载电源产品。这也即意味着,18个月的建设期后,公司募投项目将一次性新增54万台/年的车载电源产能。

对于目前产能情况,威迈斯并未 直 接 给 出 , 只 是 披 露 了2016-2018年、2019年1-9月车载电源的产量,分别为 52985 台、13.88万台、25.54万台和20.94万台。

金融投资报记者注意到,自主设计并建成的年产20万台车载电源的自动化生产线建成后,公司车载电源的产能将在2018年的基础上接近增加1倍,而此次IPO,公司募投项目还将一次性新增54万台/年车载电源产能,也即在2018年的基础上至少新增2倍余的产能。加上2019年新增的接近1倍产能,公司产能将是2018年的3倍。但在2019年5月新增产能投产后几个月产能利用率不足五成的背景下,公司如何消化募投项目将新增的两倍有余的产能?在2020年新能源汽车遇冷的情况下,公司继续加码车载电源是否合理?

金融投资报记者将上述问题整理并发至威迈斯并得到了其回复,但其很多问题并未正面回答,多是摘录招股书以作答。公司后续如何,本报将持续关注。(记者 苏启桃)

热点推荐

-

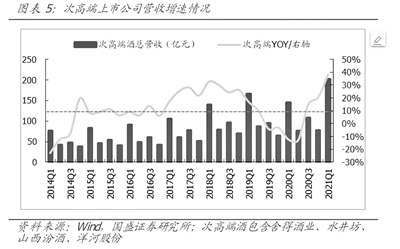

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

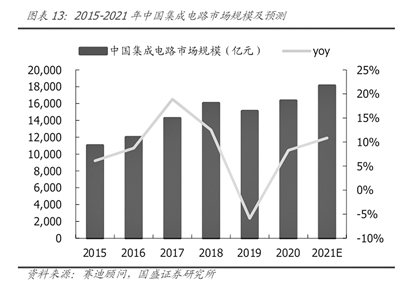

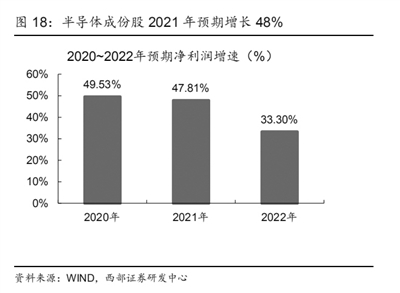

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

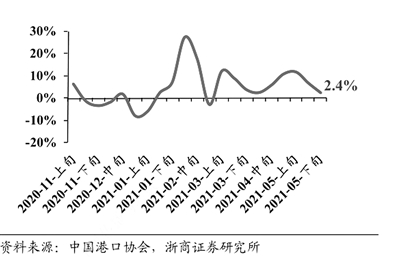

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

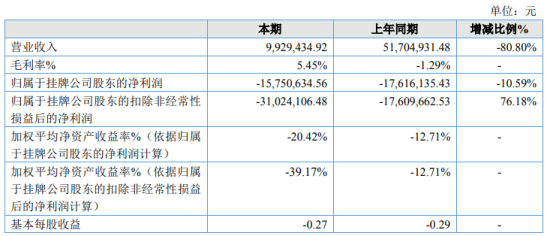

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

半导体厂商一季度业绩向好 国产替代进程有望加速

-

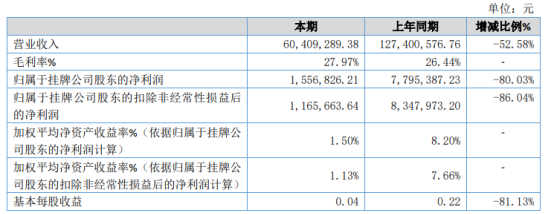

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

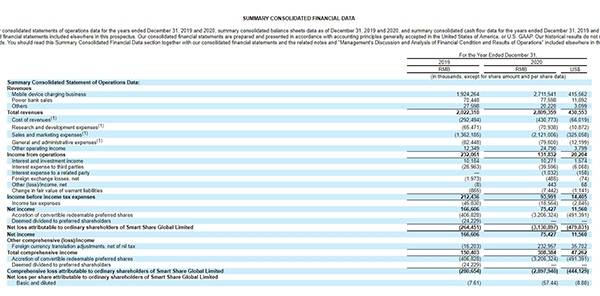

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

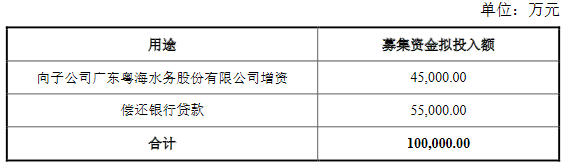

广东粤海控股成功发行10亿元公司债券 发行期限3年