聚焦:多家农商行计划定增补血 广丰农商行一季不良率逾10%

2020-06-02 16:32:04 来源: 中国经济网

中小银行“补血”忙。日前,江西广丰农村商业银行股份有限公司(下称“广丰农商行”)发布定向发行说明书,预计募集资金不超过1.8亿元用以补充资本。

根据说明书,近几年,广丰农商行存贷款利差逐步走扩,2018年度、2019年度和2020年1-3月,净利差分别为2.09%、2.81%和3.12%,净息差分别为2.06%、2.79%和3.04%;与此同时,该行2018年度、2019年度和2020年1-3月,实现净利润分别为-1.23亿元、-0.2534亿元和-0.91亿元;不良贷款率分别为20.96%、8.29%和10.99%。

据第一财经记者统计,今年以来,除广丰农商行外,广东四会农商行、宁波奉化农商行、山东诸城农商行和江西共青农商行等中小银行发布了定增计划说明书,资产质量同样不容乐观。

广丰农商行在定向发行说明书中称,2018年不良率较高的原因是,90天以上逾期贷款计入不良贷款,当年资产减值损失冲减利润。而2020年一季度,不良率再度上升到10%以上,是由于受疫情的影响。

“目前,不良贷款主要体现在企业客户。企业客户不良贷款较高的主要原因是:自身经营规模小、处在生产链条的中下游,自身抗风险能力较弱;受市场环境影响,部分行业面临转型升级的困境,经营情况恶化,拉长资金回笼期,经营利润下降,现金流不充分,导致还款来源不足;因环评要求越来越严格,原正常企业贷款客户因环保要求停产、搬迁,出现流动资金紧张和周转困难,导致未能按约定偿还贷款本息。其他自然人客户、农户等均因受宏观经济低位运行的影响,加之自身经营管理水平有限,导致经营不善,无法按期归还贷款本息。”广丰农商行称。

具体来看,广丰农商行不良贷款主要集中在建筑业、批发和零售业、农林牧渔业。其中,建筑业受宏观经济地位运行、政策监管趋严及行业环境变动影响,无法按期归还贷款本息;批发和零售业受宏观经济低位运行的影响,加之自身经营管理水平有限,导致经营不善,无法按期归还贷款本息;农林牧渔业较容易受洪灾、干旱等自然因素的影响,其自身抗风险能力较弱,资金回笼困难,形成不良贷款。

2018年末、2019年末和2020年3月末,广丰农商行贷款损失准备均未充分计提。该行解释称,主要原因为:经济下行,部分客户经营困难,出现贷款违约,导致不良贷款增加;加大不良贷款的核销力度,贷款损失准备大幅下降,计提的拨备无法覆盖不良贷款;不良上升影响盈利能力提升,进而减弱了贷款准备充分计提能力。

另外,广丰农商行多项指标不达标,截至2018年12月31日、2019年12月31日和2020年3月31日,广丰农商行资本充足率分别为10.24%、6.86%和5.71%,均低于监管红线;拨备覆盖率分别为43.30%、61.33%和59.56%,不符合监管要求。

据第一财经记者统计,2020年,除广丰农商行外,广东四会农商行、宁波奉化农商行、山东诸城农商行和江西共青农商行等非上市中小银行,发布了定增计划说明书,资产质量同样不容乐观。例如,2020年一季度末,降息共青农商行不良贷款率达4.74%,高于银行业平均水平。

当前,根据监管要求,银行帮扶企业化解风险,部分客户在化险盘活后再次出现逾期欠息等情况,形成二次风险,这对实力较弱的中小银行形成第二次冲击。

“中小银行内源性资本补充能力不足,在利差收窄、监管严格、信用风险管理难度加大的背景下,中小银行盈利承压,资产利润率水平下滑,而资本消耗不断加大,内源性资本积累难以满足业务持续发展的需要,而能够使用的外源性一级资本补充工具有限。”一位业内人士分析称。

不过,中小银行资本补充压力有望得到缓解。今年5月底,国务院金融委称,按照“成熟一项推出一项”原则,将于近期推出11条金融改革措施,其中包括出台《中小银行深化改革和补充资本工作方案》,将进一步推动中小银行深化改革,加快中小银行补充资本,坚持市场化法治化原则,多渠道筹措资金,把补资本与优化公司治理有机结合起来。

热点推荐

-

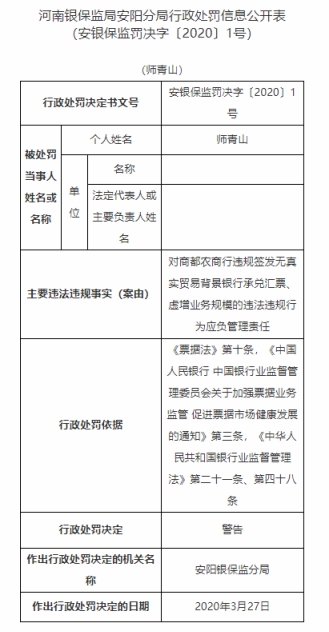

河南商都农商行违法虚增业务规模 原行长师青山被警告

-

【关注】洛阳农商行成被执行人 相关信息接连冒出

-

黑龙江讷河农商行瞒报案件信息遭罚90万元 行长等3人被警告

-

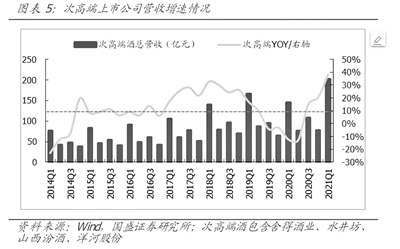

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

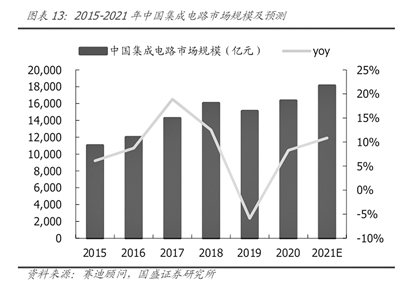

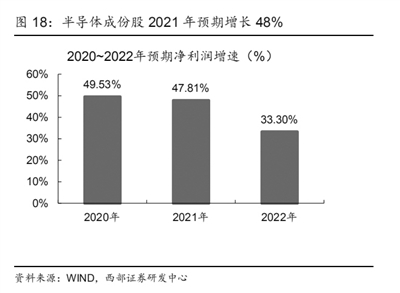

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

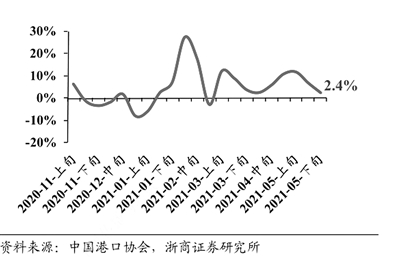

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

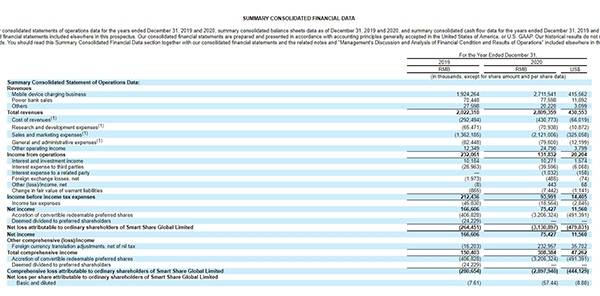

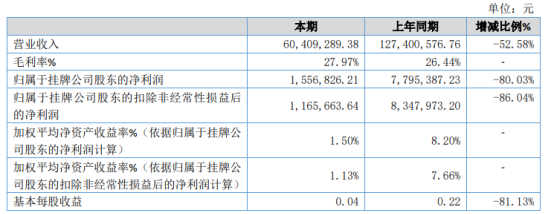

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

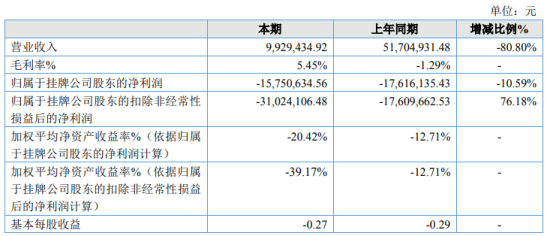

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

半导体厂商一季度业绩向好 国产替代进程有望加速

-

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

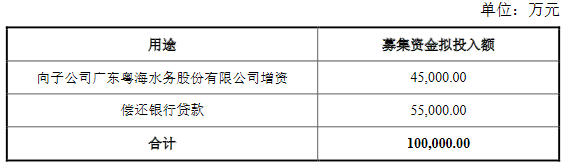

广东粤海控股成功发行10亿元公司债券 发行期限3年