营收超宁德时代 “巨无霸”友发集团IPO关联交易存疑

2020-04-13 10:49:00 来源: 国际金融报

超过3800家企业成功上市云集A股,而2018年营收超过300亿元的企业并不多,仅有221家。

近期,又有一家“巨无霸”企业向A股市场发起IPO冲击。

这家公司就是本文的主角——天津友发钢管集团股份有限公司(下称“友发集团”),公司拟主板上市,公开发行不超过14155.66万股,占发行后总股本的比例不低于10%。

2018年,友发集团的营收达到了337亿元,超过了京沪高铁(312亿元)、宁德时代(296亿元)、正泰电器(274亿元)等知名上市公司。

营收超宁德时代

据了解,友发集团一家焊接钢管研发、生产、销售企业,主营产品包括焊接圆管、镀锌圆管、方矩焊管、方矩镀锌管、钢塑复合管和螺旋焊管等, 广泛使用于供水、排水、供气、供热、消防工程、钢结构、建筑工程、装备制造等领域。

2016年-2018年和2019年1-6月(下称“报告期”),友发集团分别实现营业收入197.15亿元、313.55亿元、377.05亿元、206.89亿元。

Choice金融终端显示,截至4月2日,共有3800多家上市公司,而友发集团2018年实现的377亿元营收已超过逾9成上市公司,其中不乏京沪高铁(312亿元)、宁德时代(296亿元)、正泰电器(274亿元)等知名上市公司。

记者查询发现,友发集团之所以能实现上述营收主要是靠经销商。

招股说明书显示,友发集团的销售模式主要分为经销和直销。报告期内,经销产生的销售收入分别为180.7亿元、286.99亿元、338.47亿元、183.29亿元,分别占当期营业收入的96.24%、95.6%、95.63%、93.93%。

而截至2016年末、2017年末、2018年末、2019年6月末,友发集团经销商的数量分别为4232家、3928家、4528家、3520家。

也就是说,友发集团的经销商数量虽在大幅波动,但这却并不影响其为友发集团创造大量营收。

需要指出的是,虽然友发集团的营收呈现持续上升的趋势,但是净利却处于波动状态。报告期内,友发集团归母净利润分别为4.97亿元、5.15亿元、4.42亿元、3.75亿元。可以看出,友发集团2018年的归母净利润同比下降了14.17%。

除了净利波动之外,记者还发现,友发集团经营活动产生的现金流量净额也波动较大。

招股说明书显示,报告期内,友发集团经营活动产生现金流量净额分别为3.22亿元、-6.28亿元、7.86亿元、-0.93亿元,友发集团2017年经营活动产生的现金流量净额同比下降了295.58%。

令人奇怪的是,为何友发集团在最赚钱的2017年,在经营上亏损了6亿多元的现金?且2016年和2017年的净利润相差不多的情况下,公司在经营活动产生的现金流量净额却相差了逾9亿元?

关联交易存疑

记者注意到,友发集团存在较多的关联交易。

招股说明书显示,报告期内,友发集团向关联方购买商品和接受劳务合计产生的金额分别为135.54亿元、191.32亿元、67.83亿元、19.8亿元,分别占当期营业成本的71.9%、63.08%、18.5%、9.94%。

可以看出,友发集团2016年和2017年的营业成本逾6成都是来自关联方。而在这段时间内,有一家不得不提的关联公司——天津物产友发实业发展有限公司(下称“物产友发”)。

招股说明书显示,2016年-2017年,友发集团向关联方物产友发购买商品的金额分别为134.74亿元、190.63亿元,分别占当期营业成本的71.48%、62.82%,物产有发是公司的第一大供应商。也就是说,在上述时间段内,友发集团的经常性关联交易基本上是来自物产友发。

有意思的是,物产友发向友发集团出售产品的价格还比公开市场还贵。2016年-2017年,公开市场带钢的价格分别为2040.6元/吨、3053.42元/吨,物产友发出售给友发集团的价格分别为2072.71元/吨、3100.08元/吨。

2016年和2017年,友发集团向物产友发分别采购了650万吨带钢、615万吨带钢,记者由此计算,若上述的原材料从公开市场采购,友发集团只需花费132.64亿元、187.79亿元。这两年内,友发集团向关联方物产友发采购带钢多花了近5亿元。

对此,一位业内人士向记者表示,一般情况下,即便供应商不是关联方,企业若接到了一笔上百亿的业务,这个客户必然是公司的大客户,企业也会在价格上给予大客户一定的优惠。

那么,友发集团向物产友发采购商品的价格是否公允?为何友发集团采购金额上百亿元,商品价格还远高于市场价格?(记者 邓皓天)

热点推荐

-

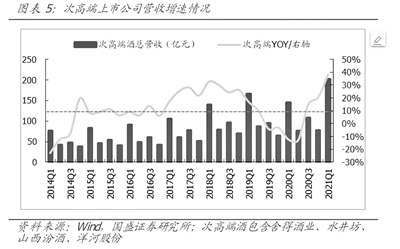

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

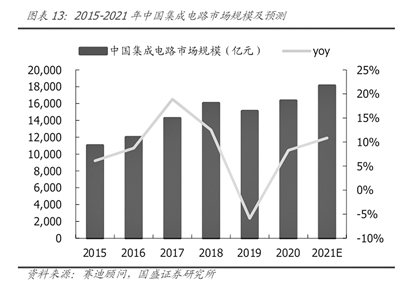

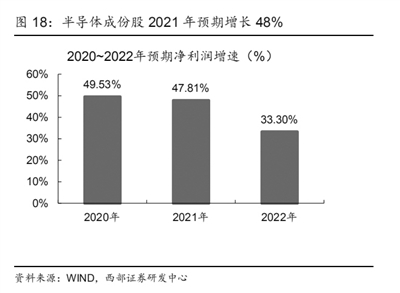

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

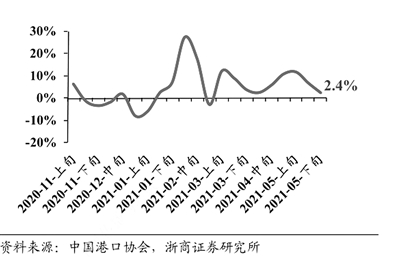

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

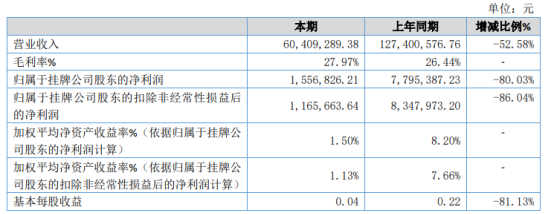

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

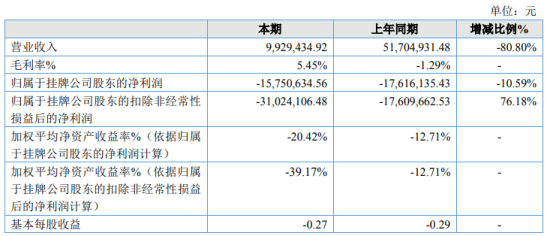

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

半导体厂商一季度业绩向好 国产替代进程有望加速

-

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

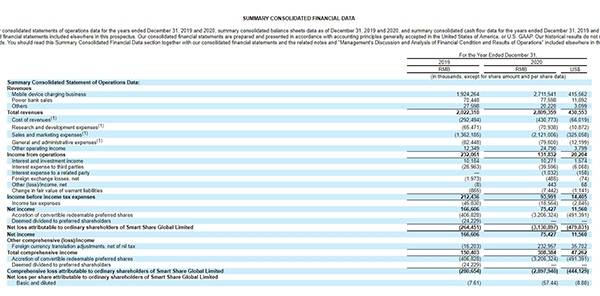

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

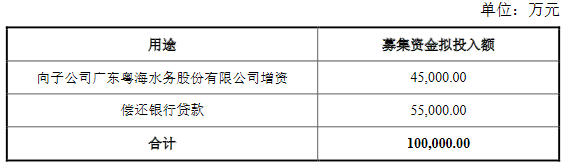

广东粤海控股成功发行10亿元公司债券 发行期限3年