《巴伦》周刊:高收益率股票将是债券的良好替代品

2020-01-07 15:45:01 来源: 参考消息网

台湾《经济日报》1月6日关注到,美国《巴伦》周刊(Barron's)近期选出了今年能够“淘金”的几大领域,认为在当前充满挑战的市场状况下,全球高收益率股票将是债券的良好替代品。这些领域分别是:

油气管线运营商

报道称,尽管投资人对化石燃料相关投资冷眼以对,但美国油管运营公司股票的股息收益率达到5%-9%,例如美国油气管道厂金德尔-摩根公司股息收益率达4.7%。同时,股价还有上涨空间。

美国配息股

报道指出,美股仍有一些股息收益率相对较好的股票,包括能源股埃克森美孚、雪佛龙、辉瑞制药,股息收益率都介于4%-5%,邮轮业者嘉年华邮轮公司、快递业者联合包裹收益率也都超过3%。去年食品股的最大输家卡夫亨氏公司在削减支出36%后,股息收益率达5%。

美国电信类股

报道称,美国电信类股目前兼具提供较高收益且估值受压抑的特性。例如威瑞森去年股价涨不到10%,股息收益率达4%。美国电话电报公司是电信产业中表现较亮眼的,股价去年涨37%,股息收益率超过5%,但市盈率仍仅11倍,低于大盘的18倍。

美国公债

报道认为,美国公债的优势在于防御价值,但收益率偏低。抗通胀债券是美国公债外的另一种选择。MacKay Shields公司经理人钱奇表示,固定收益投资人的最终敌人是通胀,而抗通胀债券则以合理价格提供保护。

REITs

房地产信托投资基金(REITs)去年受到华尔街青睐,例如先锋不动产信托ETF去年报酬率达29%,和标普500指数涨幅差不多。摩根大通REITs分析师近来预估,REITs今年总报酬率将达8%-9%,包含平均逾3%的股息收益率与营运现金流量的4.3%增长。但不利之处在于,REITs的估值已接近历史高点。

可转换证券

常被投资人忽视的可转换证券是一种股债混合体,目的是提供股票的优点和债券具有的“下档保护”。SPDR彭博巴克莱可转换证券ETF去年的报酬率达22%。可转换证券有两种主要形式,一种是提供较多下档保护、具有固定到期日的传统债券,另一种是强制转换证券。

优先股

报道称,优先股在2019年大涨之后,现在看来吸引力较低。银行是优先股的最大发行方,而摩根大通、摩根士丹利与美国银行的一些优先股股息收益率已低于5%,但仍高于美国30年期公债仅2.3%的利率。不过,投资人仍须留意优先股的风险,因为利率一旦下滑,发行方可在五年内以面值赎回。

热点推荐

-

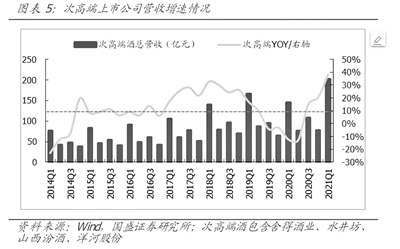

白酒板块持续发力 次高端产品竞争白热化

-

德信服务通过聆讯 建银国际担任独家保荐人

-

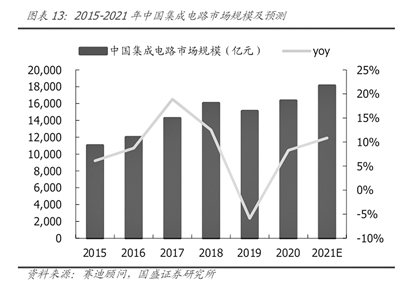

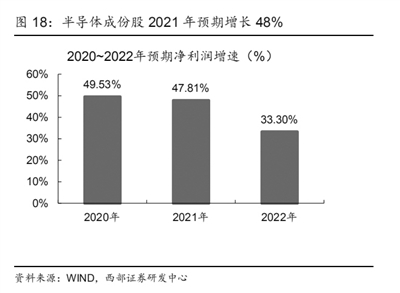

半导体新一轮涨价潮来袭 主力资金加仓意愿强烈

-

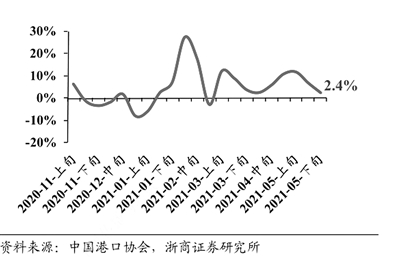

“一箱难求”运价飞涨 集装箱行业景气度将继续强势上行

-

苏新美好生活或香港H股IPO上市 涉物业服务合同纠纷228起

-

晶合集成科创板IPO获受理 主要有三大股东

-

博众精工上交所科创板上市 上市首日涨85%

-

润科生物终止创业板IPO 保荐机构是万和证券

-

兴证资管人事动荡高管频繁调整 资管大集合产品改造进度落后

-

乐普医疗去年增速低商誉高 加权平均净资产收益率下降

-

宁德时代去年扣非净利增长9% 第四季度五名流通股股东减持

-

中电达通去年亏损1575.06万 新技术转入和投入回报期较长

-

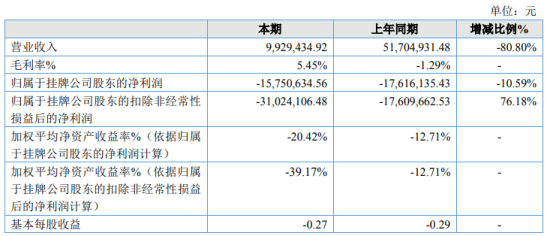

意诚信通(430058)去年净利下滑80.03% 客户订单相对减少

-

亿联网络首季净利增2%低于预期 2020年将分红5.86亿元

-

红星美羚原最大客户变对手 存货高企仍欲扩产

-

今世缘产品毛利率全部下降 每10股派发现金红利4.50元

-

ST股业绩巨亏股价连收涨停 警惕资金炒作退市高风险股

-

5个月朗生投资合计减持司太立228.47万股 合计套现1.56亿元

-

凯淳实业:信披错误不合常理竟过会 旧街场白咖啡业务成本成谜

-

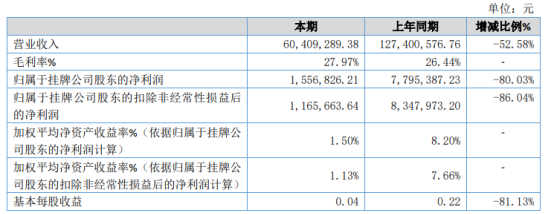

半导体厂商一季度业绩向好 国产替代进程有望加速

-

歌华有线:2020年营收25.75亿元 净利润同比下降72%

-

保荐机构执业质量被首提 国力科技回复科创板首轮问询

-

怪兽充电更新招股书 最多募资额约为2.19亿美元

-

明阳智能股东靖安洪大拟减持股份不超总股本6%

-

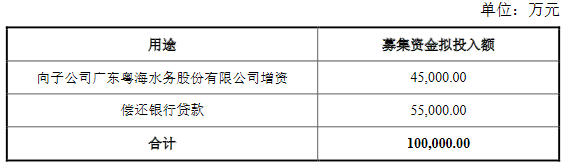

广东粤海控股成功发行10亿元公司债券 发行期限3年